Option Valuation Under Stochastic Volatility pdf epub mobi txt 电子书 下载 2026

- 期权

- 金融

- 聪聪推荐

- Trader

- MMA

- Finance

- 金融工程

- 期权定价

- 随机波动率

- 金融数学

- 随机过程

- Black-Scholes模型

- Heston模型

- 波动率微笑

- 金融风险管理

- 数量金融

具体描述

作者简介

Alan Lewis has been active in option valuation and financial research for over 20 years. He served as the Director of Research, Chief Investment Officer, and President of the mutual fund family for a money manager specializing in derivative securities. He has published articles in many of the leading financial journals including: The Journal of Business, The Journal of Finance, The Financial Analysts Journal, and Mathematical Finance. He received a Ph.D. in physics from the University of California at Berkeley and a B.S. from Caltech.

目录信息

· · · · · · (收起)

读后感

评分

评分

评分

评分

用户评价

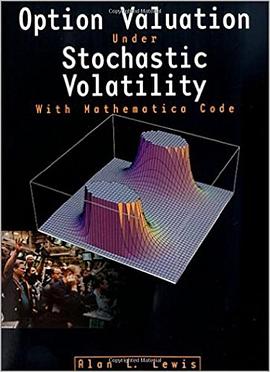

这本书的封面设计相当简洁,给人一种专业且严肃的感觉,深蓝色和银色的搭配,似乎暗示着书中内容的严谨性和对金融市场深奥之处的探索。拿到书的那一刻,我并没有立刻翻开,而是花了一些时间仔细端详这几个字:“Option Valuation Under Stochastic Volatility”。这几个词组立刻在我脑海中勾勒出一幅画面:期权定价,这个本身就充满挑战的领域,再加上“随机波动性”,这无疑是为这个问题增添了更高的难度和更复杂的维度。我猜想,作者一定是一位在这方面有着深厚造诣的专家,能够将如此复杂的概念梳理清晰,并用一种易于理解(当然,对于专业人士而言)的方式呈现出来。我对于金融衍生品的建模一直有着浓厚的兴趣,尤其是在经历了近年来市场的大起大落之后,对波动性本身的理解和预测更是成为了我关注的焦点。这本书似乎正是满足了我的这一渴望,它承诺要深入探讨期权定价这一核心问题,并且还特别强调了“随机波动性”这一关键因素。这让我对书中将要出现的数学模型、统计方法以及它们在实际应用中的意义充满了期待。我希望这本书能够为我打开一个全新的视角,让我更深入地理解市场行为的内在逻辑,并且能够为我的投资决策提供更坚实的理论基础。这本书的出版,在我看来,不仅是对学术研究的贡献,更是对金融从业者和研究者的一份宝贵馈赠,因为它触及了金融建模中最核心、最活跃的几个领域之一。我迫不及待地想要开始我的阅读之旅,去揭开“Option Valuation Under Stochastic Volatility”背后的奥秘。

评分拿到这本书,我immediately被它所涵盖的主题吸引住了。“Option Valuation Under Stochastic Volatility”——光是这个标题就足以勾勒出一幅复杂而精密的金融建模图景。在金融市场上,期权定价是一个永恒的话题,而波动率,尤其是其“随机性”,是这个话题中最具挑战性也最引人入胜的部分。我一直认为,真正理解期权定价,就必须超越Black-Scholes模型那种简化的波动率假设。现实市场中的波动率是动态的,它会随着时间、市场情绪、经济数据等因素而变化,并且这种变化本身也可能遵循一定的随机过程。因此,“随机波动性”的概念是理解和预测期权价格的关键。我非常期待这本书能够提供一套完整的理论框架,来描述和建模波动率的随机动态,并在此基础上推导出更准确的期权定价公式。我猜测书中会深入讲解那些被广泛应用的随机波动率模型,例如Heston模型,它通过引入一个额外的随机过程来描述波动率的动态,从而能够更有效地捕捉市场中的波动率微笑(volatility smile)和微笑倾斜(smile skew)等现象。此外,我也对书中关于模型校准(calibration)和数值求解的讨论非常感兴趣。如何利用历史和实时的市场数据来估计模型参数,以及如何使用数值方法(如蒙特卡洛模拟、有限差分法)来计算期权价格,这些都是实际应用中非常重要的问题。这本书无疑为我提供了一个深入研究期权定价和金融建模的绝佳资源。

评分刚拿到这本书,我的第一反应是它在学术界可能会引起相当大的反响。从书名就能看出,它不是一本面向普通大众的入门读物,而是直指金融工程和量化金融的核心领域。我一直在寻找能够深化我对期权定价理解的资源,特别是那些能够超越传统Black-Scholes模型局限性的方法。Black-Scholes模型虽然是期权定价的基石,但在现实市场中,其关键假设,尤其是波动率恒定的假设,往往难以成立。市场的非平稳性,以及波动率本身的动态变化,使得更复杂的模型成为必然。而“随机波动性”这一概念,正是对这种现实市场状况的更贴切描述。我对此感到非常兴奋,因为我相信这本书将详细介绍那些能够捕捉这种动态特性的模型,例如Heston模型、SABR模型等,并深入探讨它们的理论推导、数学特性以及在实际定价和风险管理中的应用。我希望书中能够提供清晰的数学推导过程,并辅以直观的解释,以便我能够真正理解这些模型是如何工作的,以及它们为何比传统模型更具优势。此外,我也非常关注书中是否会讨论模型的校准(calibration)问题,即如何利用市场数据来估计模型的参数,以及在模型应用中可能遇到的实际挑战和解决方案。这本书的出现,无疑是对金融建模领域一个重要课题的深度挖掘,对于任何希望在量化金融领域有所建树的人来说,都将是一笔宝贵的财富。

评分这本书的封面设计简洁而有力,书名“Option Valuation Under Stochastic Volatility”更是直接点明了其研究的深度和专业性。作为一个对金融市场波动性有着浓厚兴趣的爱好者,我一直认为波动率是决定期权价值的关键因素,而现实市场中的波动率并非恒定不变,而是呈现出动态的、甚至可以说是随机的变化。这种“随机波动性”的存在,使得传统的期权定价模型(如Black-Scholes模型)在精度上存在局限。因此,我一直渴望找到一本能够系统性地解释如何处理“随机波动性”并将其应用于期权定价的书籍。我猜想这本书会深入探讨那些能够捕捉波动率动态变化的数学模型,例如Heston模型、SABR模型,甚至是基于时间序列分析的波动率模型。我非常期待书中能够提供详尽的数学推导,让我能够理解这些模型是如何构建的,以及它们在描述市场行为方面的优势。同时,我也对书中关于模型校准(calibration)和实际应用的讨论抱有浓厚的兴趣。如何利用市场数据来准确估计模型的参数,以及如何将这些模型应用到实际的交易和风险管理中,是我非常关心的问题。这本书的出现,无疑为我提供了一个深入理解和掌握这一前沿金融建模技术的绝佳机会。

评分这本书的出现,对我这个长期关注量化交易和金融建模的读者来说,无疑是一件令人振奋的事情。在经历了多次市场波动后,我深刻体会到对波动率的理解和预测是进行有效期权交易和风险管理的关键。传统的期权定价模型,例如Black-Scholes模型,在设定波动率恒定时,无法完全捕捉现实市场中波动率的动态变化。例如,波动率的“聚类”现象(高波动率时期倾向于持续,低波动率时期也倾向于持续),以及波动率本身的随机漂移,这些都表明波动率本身也需要被建模。因此,“随机波动性”的概念成为了下一代期权定价模型的核心。我非常期待这本书能够深入探讨那些能够描述波动率随机过程的模型,例如Heston模型、SABR模型、或者基于Jump-diffusion过程的模型,并详细阐述它们在期权定价中的具体应用。我希望书中能够提供清晰的数学推导过程,并辅以直观的解释,以便我能够真正理解这些模型是如何工作的,以及它们为何比传统模型更具优势。此外,我也非常关注书中是否会讨论模型的校准(calibration)问题,即如何利用市场数据来估计模型的参数,以及在模型应用中可能遇到的实际挑战和解决方案。这本书的出版,是对金融建模领域一个重要课题的深度挖掘,对于任何希望在量化金融领域有所建树的人来说,都将是一笔宝贵的财富。

评分当我看到这本书的标题“Option Valuation Under Stochastic Volatility”时,我的第一反应就是它深入到了金融衍生品定价最核心、最复杂的问题之一。在我的学习和实践过程中,我一直认为期权定价的关键在于准确地估计未来的波动率,而波动率的“随机性”恰恰是传统模型(如Black-Scholes)最大的局限性所在。Black-Scholes模型假设波动率是恒定的,这在现实市场中几乎是不可能的。市场波动率会随着时间而变化,而且这种变化本身也具有一定的随机性,例如,在市场恐慌时,波动率会急剧上升,而在市场平静时,波动率又会逐渐下降。因此,能够准确建模和评估“随机波动性”对期权定价的影响,是提升定价精度和风险管理能力的关键。我非常期待这本书能够提供一套完整的理论框架,来解释波动率是如何随机变化的,以及这些随机变化如何影响期权的价值。我希望书中会介绍一些先进的随机波动率模型,例如Heston模型、SABR模型,并且能够详细解释这些模型背后的数学原理、推导过程以及在实际应用中的具体案例。此外,我也非常关注书中是否会讨论模型的校准(calibration)问题,即如何利用市场数据来估计模型的参数,以及在模型应用中可能遇到的实际挑战和解决方案。这本书的出版,无疑为我提供了一个深入了解这一重要课题的宝贵机会。

评分读这本书的起因,很大程度上是因为我在实际工作中遇到了关于波动率的难题。作为一名金融分析师,我经常需要对股票、指数甚至更复杂的衍生品进行定价和风险评估。在处理期权时,我发现传统的波动率建模方法在面对市场突变或极端事件时,显得力不从心。波动率的“聚类”现象,即高波动率时期倾向于持续,低波动率时期也倾向于持续,以及波动率本身也存在漂移和随机性,这些都表明单一的、固定的波动率假设已经不足以准确描述市场。因此,“随机波动性”的概念对我来说具有极大的吸引力。我猜想这本书会提供一套系统性的理论框架,来分析和建模这种动态的波动率。我非常期待书中能够介绍诸如GARCH族模型、随机波动率模型(如Hull-White、Heston模型)等,并详细阐述它们在期权定价中的具体应用。更重要的是,我希望这本书能够解释如何根据不同的市场环境选择合适的模型,以及如何利用这些模型进行更准确的风险对冲。对于量化分析师而言,能够准确捕捉波动率的动态变化,对于期权定价的精度以及风险管理策略的有效性至关重要。这本书似乎正是我一直在寻找的,它为解决我工作中的实际难题提供了理论指引和方法支持,我寄予厚望。

评分从书名“Option Valuation Under Stochastic Volatility”就可以看出,这是一本直指金融工程核心的学术著作。在现代金融市场中,衍生品定价是极其重要的一环,而期权作为最普遍的衍生品之一,其定价模型的研究一直是金融学界的重点。然而,传统的Black-Scholes模型虽然简洁有效,但在现实市场中,其波动率恒定的假设往往难以成立。市场波动率的非平稳性,即波动率本身会随时间而变化,并且这种变化也可能具有一定的随机性,这使得需要更复杂的模型来捕捉这种动态。这本书正是聚焦于“随机波动性”这一关键因素,我猜想它将详细介绍各种能够描述和建模随机波动性的模型,例如Heston模型、SABR模型、或者基于GARCH过程的期权定价方法。我非常期待书中能够提供对这些模型背后数学原理的清晰阐述,包括它们的建立基础、主要的数学工具(如随机微分方程、偏微分方程)、以及它们在期权定价和风险管理中的具体应用。此外,我也关注书中是否会讨论模型的校准(calibration)问题,即如何利用市场数据来估计模型的参数,以及在实际应用中可能遇到的挑战和解决方案。这本书的出版,对于深化我们对期权定价的理解,尤其是在考虑市场真实波动性动态的情况下,具有重要的理论和实践价值。

评分这本书的书名“Option Valuation Under Stochastic Volatility”让我立刻联想到在金融市场中,波动率的变动性所带来的复杂性。我一直认为,期权定价的精髓在于对未来不确定性的量化,而这种不确定性最直接的体现就是市场的波动性。然而,传统的Black-Scholes模型假设波动率是恒定的,这在现实市场中往往难以实现。市场波动率会随着时间而变化,并且这种变化本身也可能具有一定的随机性,例如,在市场出现重大新闻或事件时,波动率可能会急剧上升,而在市场平稳时期,波动率又可能趋于稳定。因此,“随机波动性”的概念对于准确地为期权定价至关重要。我非常期待这本书能够为我提供一套系统性的方法来理解和处理这种随机波动性。我希望书中能够介绍那些能够捕捉波动率动态变化的先进模型,例如Heston模型、SABR模型,并详细阐述它们背后的数学原理、推导过程以及在实际应用中的具体案例。此外,我也对书中关于模型校准(calibration)和风险管理的讨论非常感兴趣。如何利用市场数据来准确估计模型的参数,以及如何利用这些模型来进行更有效的风险对冲,这些都是我在实践中非常关注的问题。这本书的出现,无疑为我提供了一个深入理解和掌握这一重要金融建模技术的绝佳机会。

评分这本书的出版,在我看来,填补了金融学领域的一个重要空白。虽然期权定价的研究已经非常成熟,但真正能够深入且系统性地探讨“随机波动性”对期权定价影响的书籍却相对较少。大多数教材在介绍期权定价时,往往以Black-Scholes模型为基础,而对于波动率的动态性,可能只是简单提及或将其作为模型的局限性来讨论。然而,在现实金融市场中,波动率的变动是常态,而且其变动本身也可能遵循一定的统计规律。因此,研究“随机波动性”下的期权定价,对于理解市场行为、进行更精准的定价以及优化投资组合具有重要的理论和实践意义。我期待这本书能够提供一套严谨的数学框架,来描述波动率的随机过程,并在此基础上推导出相应的期权定价公式。我相信书中会涉及到复杂的随机微分方程、偏微分方程等数学工具,并且会详细解释如何求解这些方程,以及如何在数值上实现这些模型。此外,我也对书中关于模型校准、参数估计以及模型比较的内容非常感兴趣。如何选择最适合特定市场和资产的随机波动率模型,以及如何有效地估计其参数,是应用这些模型解决实际问题的关键。这本书的出现,无疑为量化金融领域的研究者和实践者提供了宝贵的参考资料。

评分 评分 评分 评分 评分相关图书

本站所有内容均为互联网搜索引擎提供的公开搜索信息,本站不存储任何数据与内容,任何内容与数据均与本站无关,如有需要请联系相关搜索引擎包括但不限于百度,google,bing,sogou 等

© 2026 book.quotespace.org All Rights Reserved. 小美书屋 版权所有